年末調整には訂正印がいらない?押印を推奨する理由と間違えたときの訂正のやり方

基本的に年に1回しかない年末調整は、記入・チェックする項目も多く、書き間違いや計算ミスしやすい業務です。手続きのデジタル化とハンコレスが進み、押印不要な公的文書も増えてきたことから、年末調整では押印すべきかどうかわからず悩んでいませんか?

結論として、年末調整に訂正印は必須ではありません。とはいえ、スマートな業務遂行のためには、訂正印を押すほうがベターです。

この記事では、年末調整に訂正印がいらない根拠と、押印を推奨する理由を解説します。年末調整での正しい訂正方法やよくある間違い、ミスを防ぐポイントもご説明しますので、ぜひ参考にしてください。

年末調整には訂正印がいらなくても押印するほうがよい

まず、年末調整書類の修正に訂正印がいらない根拠と、不要でも押印をおすすめする理由をお伝えします。あわせて、年末調整で間違えたらどうなるのかもみていきましょう。

年末調整書類の修正に訂正印がいらない根拠

原則として、年末調整書類のミスの修正に訂正印はいりません。以前は訂正印が必要でしたが、税制改正により、2021年4月1日以降は実印や印鑑証明が必要な一部を除く大半の書類への押印が不要になりました。

なお、押印が必要な書類には欄が設置されているため、判断に迷ったときはそこで見分けるとよいでしょう。

原則不要でも訂正印の押印が望ましい理由

ハンコレスが進みつつあるとはいえ、現状ではまだビジネスの書類のミスには訂正印を押すのが通例です。訂正印があるときちんと修正していることがわかりやすくなり、社内でのチェックの際の目印にもなります。現在、年末調整の押印は任意であり、訂正印を押していると誤りになるわけではありませんので、ミスした部分には訂正印を押しておくほうが無難でしょう。

年末調整の書類の記入を間違えたらどうなる?

年末調整書類にミスがあった場合、その訂正作業に追われ、コア業務の効率が下がる原因になります。間違いに気づかないままだと、延滞税や過少申告加算税もしくは重加算税が追徴されることもあるため、注意が必要です。

年末調整の正しい訂正のやり方

年末調整での誤りの正しい訂正方法を、次の3つのケースに分けて確認していきましょう。

- 訂正印を使った年末調整書類の修正方法

- 年末調整の訂正時期による修正方法の違い

- 過年度分の訂正・修正方法

訂正印を使った年末調整書類の修正方法

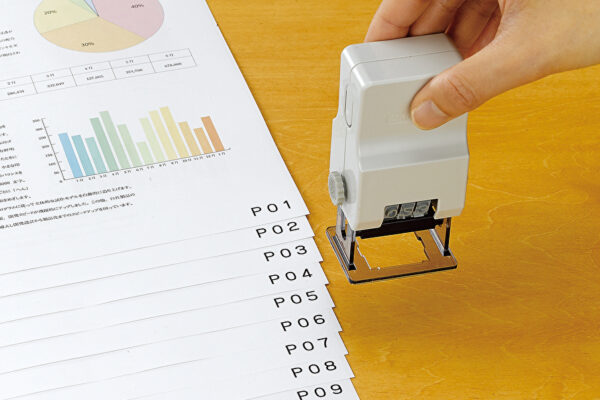

年末調整書類のミスを修正するときは、二重線で見え消し処理をしたのち、その上から訂正印を押印します。訂正の際は、修正液や修正テープ、修正ペンの使用は厳禁です。

なお訂正の際は、通称「シヤチハタ印」と呼ばれるインキ内蔵印(浸透印)を押印しても構いません。シヤチハタ印の使用は不可という見解もあるものの、そもそも押印自体が必須ではないため、社内規定上で問題なければ使用できます。

心配なときは、税務署への提出用の書類には印鑑、社内保管分にはシヤチハタ印を押すというように使い分けるのも一つの手です。

◆️おすすめの商品はこちら

6mmサイズの訂正印です。インキ浸透型のため、朱肉いらずでポンポン押せます。8種類の書体と6色のカラー、30のレイアウトから選べて自由な組み合わせが可能。ビジネスシーンにふさわしい自分だけの訂正印が作れます。

キャップ不要でより実用性を高めた6mmサイズの訂正印。シャッターのロックの有無で2種類の押し方ができるため、なつ印回数や利用シーンに応じて使い分けられます。強度と高級感のある金属製のクリップが付属しているため、持ち歩きや出先でのなつ印の際もスマートです。

年末調整の訂正時期による修正方法の違い

年末調整では、間違いを発見した時期によって訂正方法が異なります。

源泉徴収税の納付前かつ期限日(翌年1月31日)までであれば、社内で書類を訂正し、修正分の源泉徴収税を納めれば問題ありません。もし源泉徴収税の納付後にミスが発覚した場合は、社内での訂正はできないため、従業員本人による確定申告で修正分を申請してもらいましょう。

過年度分の訂正・修正方法

過年度分の過少申告があるときは、修正申告と追徴課税の支払いが必要です。確定申告の期間中であれば、修正して清算の手続きを行いましょう。期限が過ぎている場合の過少申告の場合は、延滞税や過少申告加算税もしくは重加算税を納めなければなりません。逆に過大申告では、更正の請求で払い過ぎた分の還付請求を行います。

年末調整でよくある訂正が必要なケース

年末調整のように煩雑な業務にはミスが付きものですが、特に以下4つのケースでよく訂正が行われているため、あらかじめ注意しておいてください。

- 記載内容の誤り

- 扶養親族の人数の変更

- 従業員本人やその配偶者の年収と見込み額との乖離

- 保険料および住宅ローン控除の申告漏れ

記載内容の誤り

記載した内容に誤りがあるときは、訂正を要する場合があります。影響が極めて小さなミスならそのままでも問題ありません。しかし、金額や個人情報など重要性の高い箇所の誤記・未記入は指摘の対象になるため、必ず訂正してください。

扶養親族の人数の変更

申告後、基準日までの間に従業員もしくは配偶者の扶養親族の人数に変更があったときは、訂正が必要になる可能性があります。結婚・離婚・死別などで扶養親族が増減すると、控除額が変わるケースがあるためです。また、出産による扶養親族増加の場合、夫婦それぞれの年収によっては所得金額調整控除の対象となることから、訂正を要します。

従業員本人やその配偶者の年収と見込み額との乖離

現行の配偶者(特別)控除額は、従業員とその配偶者の所得額によって変動するため、申告済みの金額と大きく異なる場合は訂正しましょう。年末調整では基本的に所得の見込み額を記入するため、実際の額と大きな差が出るケースもめずらしくありません。

ただし、翌年以降の給与改定の差額による所得増の場合は、当該年に加算されても改定後の所得と見なされるため、訂正は不要です。

年末調整の間違いを防ぐ3つのコツ

そもそも、年末調整ではじめからミスしないことこそスムーズな業務遂行のポイントです。間違いを防ぐためには、次の3点を押さえておきましょう。

- 早めに作業に取りかかる

- 従業員に事前確認を呼びかける

- 申告前のチェックを徹底する

早めに作業に取りかかる

年の暮れは繁忙期の企業・事業所が多く、年末調整以外にも締めや決算などさまざまな業務が山積みのため、申告の準備に早めに取りかかることが重要です。従業員自身での記入を要する書類は早いうちに配布し、余裕を持った期限を設定すればチェックが入念に行えます。

ただ年末調整は、担当者以外の従業員にとって普段やり慣れない業務です。事前にポイントを分かりやすくまとめたマニュアルを作成・配布しておくと親切ですし、効率的に取りまとめられます。

申告前のチェックを徹底する

年末調整は取り扱う書類も多く、毎年ルールが変わる非常に煩雑な業務です。そのため、単独の担当者のみで確認していると間違いに気づかないまま申告してしまうおそれがあります。細かいミスの見落としを防ぐためには、複数人によるダブルチェックが好ましいでしょう。

年末調整のミスは訂正印ですみやかに修正を!

年末調整のミスの修正は訂正印を用いるとスムーズです。法的には不要であっても、申告業務における正確性の向上のため、訂正印の活用をおすすめします。ビジネスで使いやすい訂正印をお求めなら、イチオシはシヤチハタの「ネーム6」シリーズ!「シヤチハタオフィシャルショップ」では多彩なバリエーションを取り揃えていますので、ぜひチェックしてみてくださいね。