インボイス制度で手書きの領収書はどうなる?飲食店が取るべき対応方法を解説

「インボイス制度が始まっても、手書きの領収書は使えるのか」と不安に感じてはいませんか?

インボイス制度の導入に伴い、対応を模索している飲食店は多いことでしょう。結論、手書きの領収書も経費に使えますが、必要な項目を満たしていないと消費税の仕入税額控除として認められません。

この記事では、インボイス制度の概要を押さえたうえで、飲食店が受ける影響や取るべき対応を解説しています。インボイス制度への対応に悩んでいる飲食店の方は、ぜひ最後までご覧ください。

※なお、本記事では「適格請求書=インボイス」、「適格請求書等保存方式=インボイス制度」と統一して表記しています。

飲食店にも影響するインボイス制度

インボイス制度は、飲食店を経営されている方にとって大きく関わるものです。まず、インボイス制度の概要を押さえましょう。

インボイス制度とは

インボイス制度とは、2023年10月1日から始まった新しい消費税の仕入税額控除の方式です。商品に対して標準税率10%と軽減税率8%のどちらの消費税がかかっているのか、売り手・買い手がともに理解できるよう可視化することを目的として制定されました。

売上1,000万円以上の事業者は、課税事業者として消費税を納める義務があります。ただし、買い手から受け取った消費税をすべて納めるのではなく、次のように仕入れにかかった消費税を引いた金額を納付することになります。

| 「売上にかかる消費税額」ー「仕入れにかかる消費税額」=「納める消費税額」 |

インボイス制度が始まったことによって、仕入れにかかる消費税額を差し引くためにインボイスが必要となりました。つまり、仕入税額控除をうけるためには、インボイスがなければ仕入れにかかる消費税額を差し引くことができず、納める消費税額が増えてしまうのです。

インボイスを発行するためには

インボイスを発行するためには、適格請求書発行事業者として登録して番号を受け取る必要があります。ただし、適格請求書発行事業者に登録できるのは課税事業者だけです。つまり、これまで売上1,000万円未満で免税事業者だった場合でも、インボイスを発行するためには課税事業者とならなければなりません。

適格請求書発行事業者に登録したら、インボイスを発行できます。レジを置いておらず、手書きで領収書を発行している飲食店も、インボイスに必要な項目を満たす形で発行すれば問題ありません。なお、飲食店は不特定多数の人が利用することから、簡易インボイスを交付できます。詳しい記載事項については後述します。

インボイス制度は飲食店にどんな影響がある?

インボイス制度の導入は飲食店にどのような影響を与えるのでしょうか。以下3つのパターンで解説します。

- 免税事業者を続ける場合

- 免税事業者から課税事業者になる場合

- 元から課税事業者の場合

免税事業者を続ける場合

そのまま免税事業者を続ける場合、利用客が離れるおそれがあります。理由はインボイスを発行してもらえず、仕入税額控除が受けられなくなるためです。

課税事業者が免税事業者の飲食店を利用するとき、交際接待費や福利厚生費などで経費計上するためにはインボイスの有無は関係ありません。ただし、仕入税額控除に使えないので、消費税額の負担が増えてしまいます。よって、課税事業者の利用客は、インボイスを発行できる別の飲食店を利用しようとすることが考えられます。

また、取引先から取引内容や価格の見直しを交渉される可能性もあります。たとえば、昼食支給として免税事業者A社から弁当を仕入れている課税事業者のB社があったとしましょう。弁当代は1つ税込660円だとします。これまでは仕入税額控除で消費税額60円分を差し引きできていましたが、インボイス制度の導入に伴って控除が受けられなくなります。よってB社は60円分の負担が増えてしまうため、A社に対して弁当代の値下げを交渉する可能性があるというわけです。

このように免税事業者を続ける場合、利用客が離れてしまったり、取引内容や価格の見直しを交渉されたりすることが考えられます。

免税事業者から課税事業者になる場合

免税事業者から課税事業者になった場合は、これまで納める必要のなかった消費税額を納めなければなりません。インボイス制度によって免税事業者から課税事業者になった事業者が受けられる「2割特例」を使ったとしても、売上税額の2割は納付する必要があります。つまり、手元に残るキャッシュが以前よりも減ってしまうのです。

また、経理関係の負担が増えるのも課題です。インボイスとそうでない書類を分けて管理しなければならなくなります。消費税を納めるにあたって手続きも必要なので、行うべき業務が増加してしまいます。

元から課税事業者の場合

元々課税事業者だった場合は、仕入先が免税事業者の場合に仕入税額控除が受けられなくなります。もしこれまで取引していた免税事業者が課税事業者にならないなら、売上税額から差し引きしていた分の仕入れにかかる消費税額が引けなくなるので、実質税額負担が増加してしまうのです。ただし、経過措置として免税事業者からの課税仕入れの80%もしくは50%を控除できる期間があります。負担軽減のためにも活用したいところですね。

また、免税事業者から課税事業者になったときと同様、経理関係の負担が増えることは避けられません。

飲食店が行うべきインボイス制度への対応

インボイス制度導入に伴い、飲食店が行うべき領収書の書き方や対応を事業者別にまとめました。制度はすでにスタートしていますので、まだ対応しきれていない飲食店は早急に進めましょう。

【免税事業者】これまで通りでOK

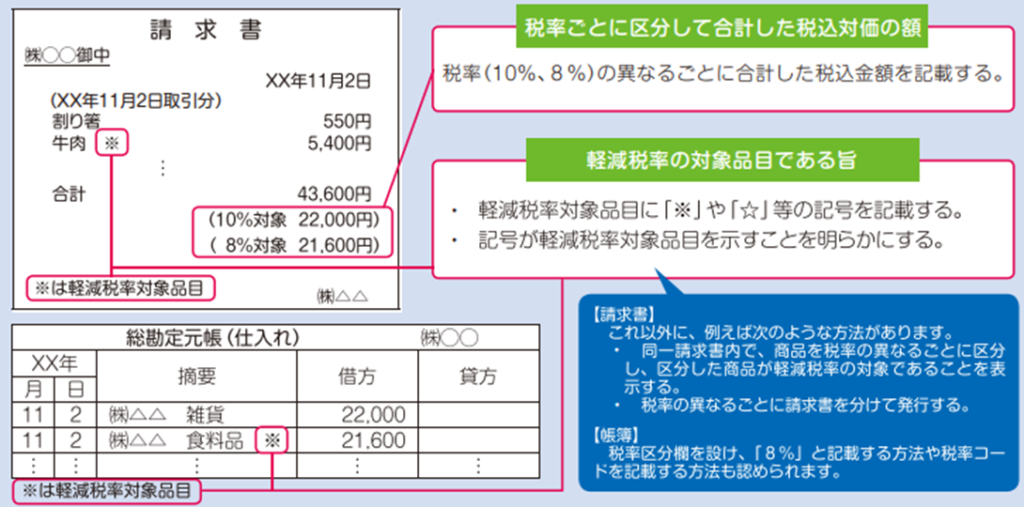

免税事業者が発行する領収書は、インボイス制度が始まる前と同じ書き方で問題ありません。領収書が区分記載請求書として次の事項を満たすように、再度確認しましょう。

区分記載請求書の記載事項

- 請求書発行者の氏名又は名称

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価の額

- 請求書受領者の氏名又は名称

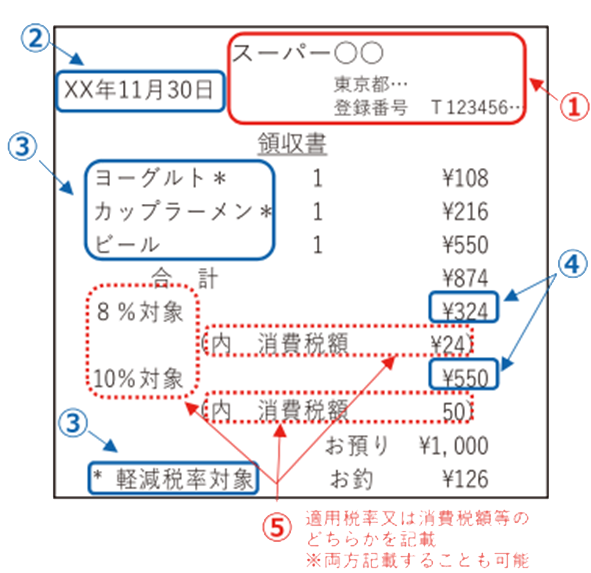

【課税事業者】レシートや領収書を簡易インボイスの様式にする

課税事業者で適格請求書発行事業者に登録している飲食店は、レシートや領収書を簡易インボイスの様式にする必要があります。簡易インボイスとは、飲食店やタクシー業など不特定多数の人に対してサービスを提供する業種に限って認められている簡易的なインボイスのことです。次の事項を満たすように、レシートや領収書の様式を整えましょう。

簡易インボイスの記載事項

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み) ⑤税率ごとに区分した消費税額等又は適用税率

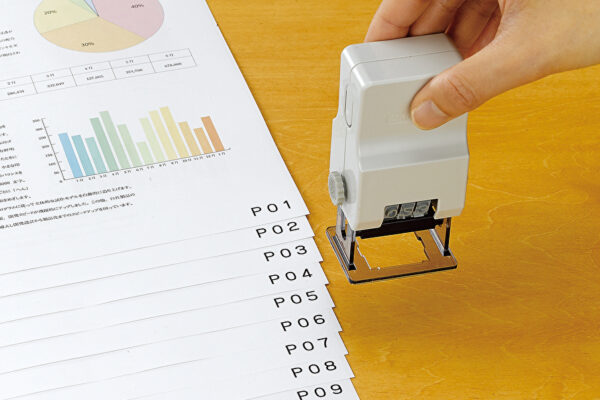

レジを置いていない飲食店を含め手書きの領収書を求められる場合に備えて、適格請求書発行事業者の登録番号が印字されたスタンプがあると便利です。会計時に領収書の発行をお願いされた場合でもスタンプがあれば、数字を毎回書く必要がなくなります。あらかじめ領収書に押しておくのも時短になるのでおすすめです。

シヤチハタのインボイス制度対応スタンプ

シヤチハタでは、インボイス制度に対応したスタンプを取り扱っています。業務負担の削減や効率化を図るためにもぜひご検討ください。

組み合わせ印 0559号(5×59mm)

【通常の商品ページはこちら】

こちらの組み合わせ印は、インボイス対応用のスタンプとして人気があります。同じシリーズの印鑑を組み合わせて押すことも可能です。会社名や住所など簡易インボイスで必要な項目も作成しておけば、インボイス対応した領収書をすぐに発行できます。

コード番号用科目印(5×40mm)

【通常の商品ページはこちら】

こちらのコード番号用科目印は、組み合わせ印よりも横幅が少し小さい一行印です。シンプルに登録番号を押したいときに使いやすい商品となっています。テキストを入力するだけで簡単に作れます。インキの色や書体も選べますので、お店の雰囲気に合ったスタンプを作成可能です。

氏名印(5×29mm)

【通常の商品ページはこちら】

登録番号を押すスペースが狭いときは、こちらの氏名印がおすすめです。横幅が29mmなので、コンパクトに押印できます。こちらはお客様が作成した印面デザインを入稿して作る「データ入稿タイプ」であるため、書体や文字の大きさを自由に調整できます。こだわりのスタンプを作りたい場合にぜひご活用ください。

速達印(4×60mm)

【通常の商品ページはこちら】

こちらの速達印は、横幅60mmとゆとりのある一行印です。数字の間隔も広いので、より可読性の高い領収書を作成できます。スタンプ台いらずでポンポンと簡単に押せるので、急な領収書発行でも焦ることなく対応できるでしょう。

スタンプで領収書作成の手間を減らそう

インボイス制度が始まり、免税事業者・課税事業者問わず飲食店には大きな影響が出てくることが予想されます。とくに適格請求書発行事業者になった飲食店は、領収書の発行を求められた際、相手が経費計上できるよう正しい形で発行しなければなりません。

注文や商品提供、会計など忙しい中で不足のない手書きの領収書を発行するためには、登録番号のスタンプを活用することをおすすめします。本記事でご紹介した内容を参考にして、業務負担の削減や効率化ができるスタンプの導入をご検討ください。